Հայաստանի Բանկերի Միություն

Սեյրան Սարգսյան. Մասնագիտացված բանկերը՝ ՀՀ բանկային համակարգի ապագայում

Վերջին շրջանում անդրադարձ է կատարվում Հայաստանում մասնագիտացված բանկեր ունենալու հարցին։ Թեմային շուրջ զրուցել ենք Հայաստանի բանկերի միության (ՀԲՄ) գործադիր տնօրեն Սեյրան Սարգսյանի հետ։

- Ներկայացրեք, խնդրում եմ, որո՞նք են մասնագիտացված բանկերի առանձնահատկությունները։

- Ողջունելի է, որ վերջին շրջանում պարբերաբար քննարկման առարկա են դառնում նաեւ բանկային համակարգի զարգացման հայեցակարգային հարցեր:

Այս համատեքստում փորձենք անդրադարձ կատարել մասնագիտացված եւ ունիվերսալ բանկերին, դրանց գործունեությանը, նմանություններին եւ առանձնահատկություններին։

Եթե փորձենք սահմանել, ապա մասնագիտացված բանկերը սովորաբար օրենքով ամրագրվում են, որպես ունիվերսալ բանկերից առավել սահմանափակ թվով ծառայություններ մատուցող բանկեր:

Մասնագիտացված բանկերն իրենց գործունեության հիմնական ուղղությունը բեւեռացնում են տնտեսության որեւէ ոլորտում` մասնագիտանալով եւ հմտանալով այդ ոլորտում, նպաստելով այդ ոլորտի զարգացմանը, օրինակ` արդյունաբերություն, գյուղատնտեսություն, շինարարություն, կամ այլ ոլորտ։ Մյուս կողմից, մասնագիտացված բանկերն իրենց գործունեությունը կարող են կենտրոնացնել՝ սպասարկելով հաճախորդների որոշակի խմբի` նրանց առաջարկելով առանձին պրոդուկտներ, օրինակ` հիփոթեքային վարկեր, ներդրումային ծառայություններ կամ կոնկրետ ոլորտներում մանրածախ վարկավորում, եւ այլն:

Մասնագիտացված բանկերը, որպես օրինաչափություն, չեն հիմնվում ֆիզիկական անձանցից ներգրավված միջոցների վրա, այլ հիմնականում օգտագործում են իրենց կապիտալը եւ թողարկած պարտատոմսերով ներգրավված միջոցները: Հետեւաբար, իրենց մեծությամբ հիմնականում լինում են ոչ մեծ բանկեր, որոնց գործունեությունը սահմանափակված է նաեւ իրենց ֆինանսական միջոցների ծավալով: Հաշվի առնելով այս հանգամանքը, վերջիններիս համար սովորաբար առանձին կանոնակարգում է սահմանվում, որն ավելի մեղմ է լինում:

- Ինչպիսի՞ն է այս հարցում միջազգային փորձը եւ ի՞նչ տեղ կարող են ունենալ մասնագիտացված բանկերը Հայաստանի բանկային համակարգի ապագայում։

Այս հարցի հետ կապված համաշխարհային փորձը շատ տարբեր է, եւ ճիշտ չէ միանման լուծումներ կիրառել բոլոր երկրների համար: Շատ երկրներում, իրենց երկրի առանձնահատկություններից եւ տնտեսության կառուցվածքից ելնելով, մասնագիտացված բանկերը, ունիվերսալ բանկերի հետ միասին, ձեւավորել են այդ երկրի ֆինանսական համակարգը:

Հայաստանի բանկային համակարգում մի քանի բանկեր բովանդակային առումով սկսել են իրենց գործունեությունը որպես մասնագիտացված բանկ՝ մեկը գործել է գյուղատնտեսական ոլորտում, մյուսը դիրքավորվել էր որպես միայն մանրածախ վարկավորում իրականացնող բանկ, որոնք հետագայում աստիճանաբար ընդլայնեցին իրենց գործունեությունը` դառնալով ունիվերսալ բանկեր, բացի այդ ներկայումս ունենք բանկ, որը հիմնականում մասնագիտանում է որպես կորպորատիվ, ներդրումային եւ փրայվիթ բանկային ծառայություններ մատուցող:

Անցկացնելով զուգահեռականներ, նշեմ, որ մասնագիտացված բանկերի ստեղծումը ենթադրում է տվյալ ոլորտում մասնագիտացում, պրոֆեսիոնալ անձնակազմի ձեւավորում, համապատասխան տեխնոլոգիաների ներդրում, նոր գիտելիքների կիրառում, որն ապահովում է արդյունավետության բարձրացում եւ ծառայությունների ինքնարժեքի նվազում: Այս կապակցությամբ պետք է փաստեմ, որ սա չի բացառվում ունիվերսալ բանկ լինելու հանգամանքով:

Հայաստանում գործող ունիվերսալ բանկերի կողմից որեւէ ոլորտում մատուցվող յուրաքանչյուր պրոդուկտ ներդրվում է միայն այդ ոլորտի գիտակ եւ հմուտ մասնագետների կողմից մշակված մեթոդոլոգիայով, բոլոր հնարավոր ռիսկերի վերլուծության, համապատասխան տեխնոլոգիաների մշակման եւ ներքին կանոնակարգման արդյունքում: Չեմ կարող պատկերացնել բանկի գործունեություն որեւէ ոլորտում առանց այդ ոլորտի մասնագիտացման: Ասվածից հետեւում է, որ ունիվերսալ բանկերը, այն ոլորտներում, որում գործում են, հանդիսանում են այդ ոլորտի մասնագիտացած բանկեր: Կամ, այլ խոսքով, ունիվերսալ բանկերը, դրանք միաժամանակ մի շարք ոլորտներում մասնագիտացած բանկեր են:

- Որպես կանոն, ինչո՞վ է պայմանավորված մասնագիտացված բանկի ստեղծման անհրաժեշտությունը։

- Առանձնացնելով մասնագիտացված բանկերի այլ առանձնահատկությունները, նշենք, որ սովորաբար նրանք տրամադրում են տվյալ ոլորտի համար համեմատաբար ավելի երկար ժամանակով վարկեր, համապատասխանաբար երկար ժամանակով ներգրավված միջոցներից եւ չեն հիմնվում ֆիզիկական անձանցից ներգրավված կարճաժամկետ միջոցների վրա: Ունիվերսալ բանկերը եւս հաճախ ներգրավում են երկարաժամկետ միջոցներ որեւէ ոլորտի վարկավորման համար` տրամադրելով երկարաժամկետ վարկեր:

Մասնագիտացված բանկերի եւ զարգացման բանկերի առաջացման անհրաժեշտությունը երբեմն պայմանավորված է լինում նաեւ մեծ պրոյեկտների ֆինանսավորման դժվարություններով, որովհետեւ առեւտրային բանկերը երբեմն դժվարանում են գնահատել կամ պատրաստ չեն կրել մեգա ծրագրերի իրականացման հետ կապված ռիսկերը: Դա է պատճառը, որ երբեմն որոշ երկրներում հանդիպում են նաեւ պետական մասնագիտացված բանկեր, իրենց ակտիվ մասնակցությունն ունենալով տվյալ ոլորտի զարգացման քաղաքականության մշակման եւ իրականացման գործում:

Հաշվի առնելով Հայաստանի առանձնահատկությունները, մասնավորապես առանձին ոլորտների մասշտաբները, այդ ոլորտում ծառայությունների մասսայական ու կայուն պահանջարկի փոքր եւ սահմանափակ առկայությունը, երբեմն հանդիսանում են խոչընդոտ նեղ մասնագիտացված բանկի գործունեության համար: Որեւէ ոլորտում մասնագիտացված բանկը հեռանկարային ծրագրերով չի կարող ակնկալել այնպիսի ընդլայնում եւ մի շարք ցուցանիշներով մեծացում, ինչպես մի շարք ոլորտներում գործող ունիվերսալ բանկը: Բացի այդ, բանկային գործունեության տեսակետից անհրաժեշտ է նաեւ ներդրումների դիվերսիֆիկացիայի ապահովում:

Հաշվի առնելով վերը նշված առանձնահատկությունները, տեսնում ենք, որ ունիվերսալ բանկերը հիմնականում ծածկում են մասնագիտացված բանկերի գործունեության դաշտը, սակայն չպետք է բացառենք, որ որեւէ ոլորտում կամ որեւէ ծառայության մասով կարող է «բաց» լինել, եւ որեւէ մասնագիտացված բանկ ցանկանա լրացնել այդ բացը, համապատասխան ռազմավարությամբ, նոր տեխնոլոգիայի կամ նոր գիտելիքների կիրառմամբ (այդ թվում նաեւ ֆինտեխ): Նման դեպքերի համար կարծում եմ պետք է լինի հնարավորություն` համապատասխան մեղմ կարգավորումներով եւ նվազագույն կապիտալի պակաս պահանջով:

- Որքանո՞վ է մասնագիտացված բանկերի գործունեությունը տեղավորվում մրցակցային տրամաբանության մեջ․ չե՞ն կարող արդյոք այդ բանկերը մենաշնորհային դիրք զբաղեցնել այս կամ ոլորտը վարկավորելիս։

- Միջազգային զարգացման միտումները դիտարկելիս նկատում ենք, որ կանոնակարգման վերաբերյալ լավագույն առաջարկները ենթադրում են կանոնակարգումը տարբերակել ըստ բանկերի տեսակների: Բազել 3-ը եւս առաջնորդվում է այդ մոտեցմամբ՝ կանոնակարգումը համակարգային նշանակություն ունեցող բանկերի համար կարող է սահմանվել ավելի խիստ, քան մյուս բանկերի համար է: Կանոնակարգումը կարող է նաեւ նախատեսել տարբերակում, ըստ միայն որեւէ տարածքում գործելու համար թույլտվություն ստացած բանկերի՝ այսպես կոչված ռեգիոնալ բանկերի:

Պետք է նկատենք, որ Հայաստանում շատ բանկեր արդեն իսկ որոշակիորեն կիրառել են վերը նշված մասնագիտացված բանկերի ռազմավարությունները եւ այդպիսի որոշումները կայացնում են՝ ելնելով իրենց գործունեության առանձնահատկություններից, հեռանկարային ծրագրերից, նպատակներից ու տնտեսության պատրաստվածությունից:

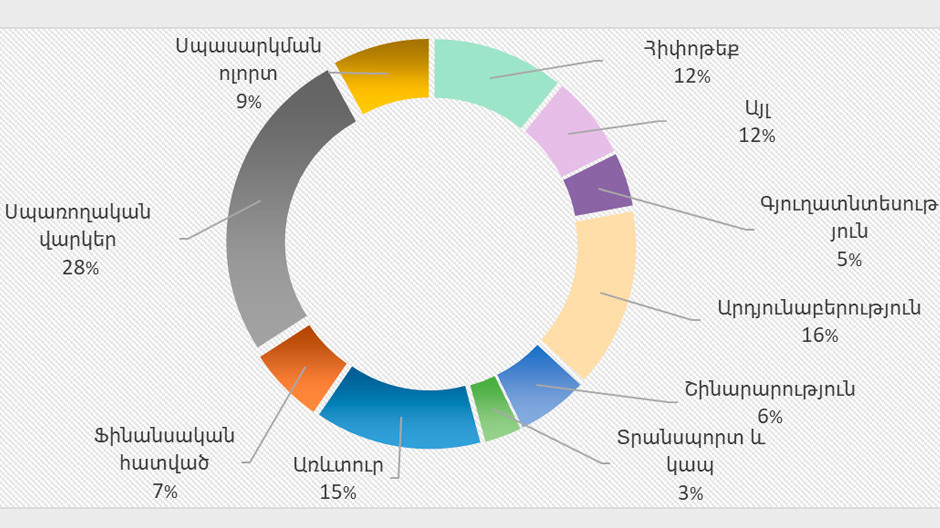

Դիտարկելով Հայաստանում բանկերի գործունեությունը մինչ այժմ ընկած ժամանակահատվածում, նկատելի է, որ համակարգում շարունակաբար ուժեղացող մրցակցությունը, արդյունավետության բարձրացման եւ դիվերսիֆիկացիայի անհրաժեշտությունը, ստիպել են բանկերին իրենց գործունեությունը ծավալել հիմնականում տնտեսության բոլոր ոլորտներում, դա է վկայում նաեւ տնտեսության ճյուղերին տրամադրված վարկային պորտֆելի ներքոհիշյալ բաշխվածությունը:

Անցած տարիների ընթացքում ականատես ենք եղել, թե ինչպես են բանկերն ընդլայնում իրենց գործունեության ոլորտները` օրինակ, ժամանակի ընթացքում նկատելի է, որ աստիճանաբար ավելի շատ բանկեր են սկսել առաջարկել գյուղատնտեսական վարկեր, էականորեն ավելացել են այն բանկերի քանակը, որոնք ունեն պրոդուկտներ փոքր եւ միջին ձեռնարկությունների համար:

Այս գործընթացի դրական կողմերից մեկը նաեւ այն է, որ մեր տնտեսության որեւէ ոլորտում, որեւէ բանկի կամ մի քանի բանկի կողմից մատուցվող ծառայությունների կենտրոնացումներ չկան, որն ապահովում է մրցակցություն այդ ոլորտում եւ հաճախորդները ստանում են մրցակցային գներով ծառայություններ: Այս տեսակետից անչափ կարեւոր է, որ մասնագիտացված բանկերն իրենց գործունեությունը որեւէ ոլորտում իրականացնելիս, դա անեն մյուս բանկերի, այդ թվում նաեւ ունիվերսալ բանկերի հետ մրցակցության պայմաններում:

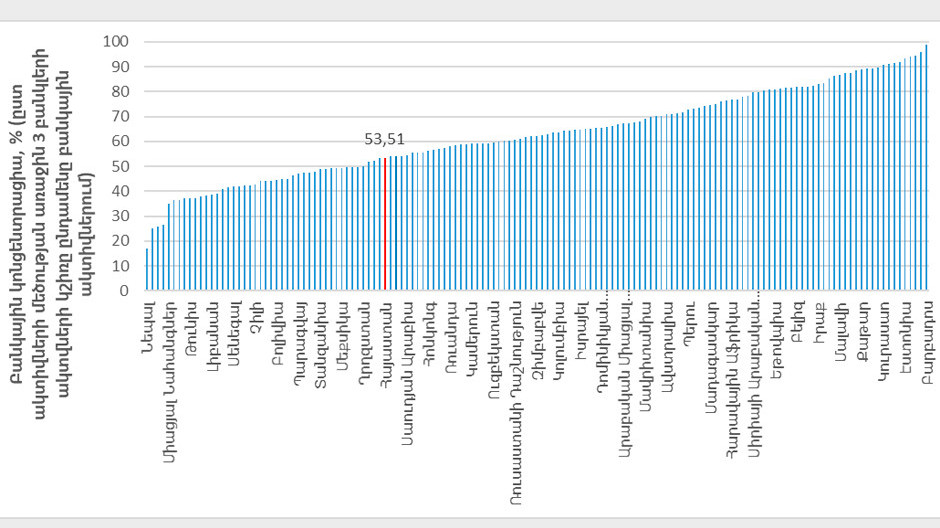

Այսպես, Համաշխարհային բանկի կողմից մշակված ֆինանսաբանկային ոլորտի տվյալների բազայում առկա բանկերի կոնցենտրացիայի ցուցանիշը ցույց է տալիս երկրներում ակտիվների մեծությամբ առաջին երեք բանկերի ակտիվների գումարի կշիռը երկրի ընդհանուր բանկային ակտիվներում: Որքան փոքր է այս ցուցանիշը, այնքան երկրի բանկային ոլորտում փոքր է կենտրոնացումը, հետեւաբար մեծ է բանկային մրցակցությունը: Այս ցուցանիշի մեր ուսումնասիրությունը վկայում է, որ Համաշխարհային բանկի պաշտոնական աղբյուրում տեղադրված բազայում 2017թ․վերջի դրությամբ, 149 երկրների շարքում բանկերի կոնցենտրացիայի ցուցանիշի փոքրությամբ Հայաստանը զբաղեցնում է 46-րդ տեղ` 53.51 ցուցանիշով: Պետք է նաեւ հաշվի առնենք, որ 2020թ․ մարտի 31-ի դրությամբ Հայաստանում այս նույն ցուցանիշը 43% է, ինչը ակնհայտորեն էական առաջխաղացում է: Ներքոհիշյալ գծանկարում Հայաստանի դիրքը նշված է կարմիրով:

Նույն տվյալների բազայում առկա է նաեւ ակտիվների մեծությամբ առաջատար 5 բանկերի նույնատիպ ցուցանիշ, որտեղ 2017թ․ վերջին, Հայաստանը զբաղեցնում է 144 երկրների շարքում 32-րդ տեղը` 67.4% ցուցանիշով: Նկատենք, որ Հայաստանում այս նույն ցուցանիշը 2020թ․ մարտի 31-ի դրությամբ նույնպես նվազել է` հասնելով շուրջ 56.1%:

- Ինչպիսի՞ն է Ձեր մոտեցումը մասնագիտացված բանկերի ապագա գործունեության հարցում։

- Ցանկանում եմ նշել, որ բանկային գործունեությունը տնտեսության ամենաներառական ոլորտներից է եւ, ինչպես այլ տնտեսական համակարգեր, փոխառնչությունների մեջ է տնտեսական գործընթացների հետ, եւ բարձրացված հարցին ի պատասխան ասեմ, որ անհրաժեշտությունը պետք է լինի օրինաչափ ու պետք է բխի տնտեսական գործընթացներից:

Իմ անձնական տեսլականն այն է, որ ապագայում բանկային համակարգում ունենանք բավարար քանակով ունիվերսալ բանկեր` խիստ մրցակցային միջավայր եւ յուրաքանչյուր ոլորտում ցածր կենտրոնացում ապահովելով, տնտեսությանը խոր ներառական եւ միջնորդական բարձր մակարդակով, ինչպես նաեւ առանձին ռազմավարական ոլորտներում մասնագիտացված բանկեր` տվյալ ոլորտի քաղաքականության մշակման եւ զարգացման գործում ակտիվ ներդրումով, յուրահատուկ պրոդուկտներով եւ ծառայություններով:

Սեյրան Սարգսյանի հետ զրուցել է Խորեն Օրմանյանը